В долгосрочной перспективе на мировом рынке будут предлагаться большие объемы железной руды с низкой себестоимостью.

Крупнейшие горнодобывающие компании: Rio Tinto (ASX:RIO), Fortescue (OTCQX:FSUMF), Vale (NYSE:VALE) и BHP Billiton (NYSE:BHP) большую часть своей прибыли (EBITA) получают от продажи железной руды. Учитывая высокие цены на железную руду в этом году, сейчас их доходы выглядят чрезвычайно привлекательными.

Будет ли столь высокая маржа устойчивой в долгосрочной перспективе?

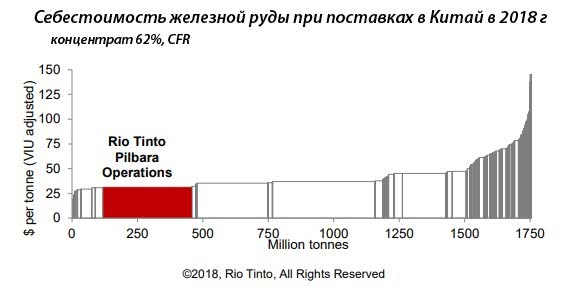

Ответ найдется при сравнении мировых цен на железную руду с издержками производства этих компаний.

Из приведенной ниже кривой затрат очевидно, что средние затраты в мире на добычу 1 т железной руды снизились примерно с 80 долларов до 40 долларов за тонну всего за 4 года, а добыча увеличилась примерно на 20%. Предельные издержки производства, которые обычно устанавливают цену на товар, упали со 140 до 80 долларов, при этом доля вышеперечисленных компаний в мировых поставках выросла в 2 раза. Кривая себестоимости 2018 года еще более вытянута, а себестоимость у лидирующих производителей почти одинакова и не превышает 40 $ за тонну.

Это говорит о том, что, как только цены на железную руду повышаются, добавляется новое предложение для покрытия возросшего спроса. То есть в долгосрочной перспективе цены стабилизируются на уровне средней цены, приемлемой для большой четверки.

Резкий скачок мировых цен на железную руду в текущем 2019 году был отчасти вызван катастрофой на дамбе VALE, которая привела к сокращению поставок этой компании на примерно 75 миллионов тонн, и ожидается, что недопоставки VALE будут продолжаться еще до 2024 года.

В то время, как VALE работало над тем, чтобы увеличить производство до тех же уровней, что и до катастрофы, другие горнодобывающие компании немедленно объявили о новых проектах, учитывая возросшие цены на данное сырье. Компания Fortescue объявила о расширении на 20 млн. тонн проекта Iron Bridge стоимостью 1,6 млрд. долларов США и открытии нового рудника Eliana (30 млн. тонн) стоимостью 1,3 млрд. долларов. BHP решила добывать на своей новой шахте в рамках проекта South Flank стоимостью 4,7 миллиарда долларов. Rio Tinto инвестирует 3,5 миллиарда долларов в рудник Koodaideri. Количество возможных проектов практически бесконечно. Например, одна только Rio пробурила около 700 км, чтобы найти новые варианты добычи.

В итоге, несложно предположить, что кривая затрат в ближайшей перспективе еще больше сгладится, а маржа снизится. А если наступит глобальный экономический спад, то мировой рынок железной руды ожидают нелегкие времена.

Учитывая, что было объявлено о старте многочисленных проектов по добыче дешевой железной руды, мировые цены на железную руду могут стабилизироваться на отметке ниже 60, или даже менее 50 долларов за тонну. И, хотя цены на железную руду в ближайшем будущем определенно будут ниже, крупнейшие добывающие компании все-равно останутся высоко прибыльными. Капитал, технологии и месторождения, которыми они располагают, позволяют им снижать производственные затраты.

Таким образом, в долгосрочной перспективе на мировом рынке железной руды будут предлагаться большие объемы с низкой себестоимостью. Какие-либо факторы периодически будут оказывать воздействие на размер маржи железной руды и, следовательно, на цены акции компаний. Но это не означает, что вышеперечисленные компании будут нести серьезные убытки, просто незначительно будут снижаться их прибыль и дивиденды.

Например, маржа железной руды Rio Tinto в 2018 году составила 68%, что принесло операционные денежные потоки в размере 8,3 млрд долларов. Средняя цена реализации составила $ 62,8 за тонну. В 2019 году маржа увеличилась до 72%, а денежные потоки были еще выше. В краткосрочной перспективе, при мировой цене на железную руду 62,8$/тонну (к примеру), EBITDA Rio Tinto составит около 11 миллиардов долларов. Компания будет получать в среднем 6 миллиардов долларов свободных денежных потоков в год.

BHP находится в ситуации, аналогичной Rio, ее свободные денежные потоки за 2019 финансовый год составили 10 миллиардов долларов. Учитывая ее низкую себестоимость производства во всех сегментах, от железной руды до меди, угля и нефти, можно ожидать, что BHP продолжит производить высокие денежные потоки, как это было в течение последних 3 лет.

В то же время, с июля 2018 по июль 2019 г маржа китайских производителей стальной арматуры снизилась со 140 $/т до 54 $/т , а стальных горячекатаных рулонов упала со 140 $/т до 20 $/т.

Хотя в будущем в Китае может замедлится потребление железной руды, на самом деле, запасов этого сырья недостаточно, чтобы покрыть даже самые консервативные прогнозы мирового спроса. Для достижения цели ООН по искоренению бедности дополнительно необходимы 200 миллиардов тонн железной руды, а мировых подтвержденных запасов ее всего лишь 150 миллиардов тонн (из них 63 млрд. тонн находятся в Австралии и Бразилии).

То есть, несмотря на возможные краткосрочные угрозы, долгосрочная картина для этих горнодобывающих предприятий остается позитивной. Согласно прогнозам ООН, спрос на сталь будет расти ежегодно на 1,9% или 5,5% к 2030 году, в зависимости от прогнозного сценария. Потребление стали по-прежнему еще очень незначительно в странах, где проживает большинство населения мира, таких как Китай, Индия, некоторые страны Азии и Африки. Таким образом, спрос на сталь будет расти, независимо от торговых войн, Brexits или чего-либо еще.

И, почти наверняка, инвесторы компаний, входящих в большую горнодобывающую четверку, преуспеют также, как и в прошлом.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь