Цены на заготовки снижаются из-за слабого спроса

/Rusmet.ru, Виктор Тарнавский/ Во второй половине апреля оживление на ближневосточном рынке длинномерного проката сменилось спадом. Сезонного подъема в строительной отрасли большинства стран региона так и не произошло либо он оказался слабее обычного. Из-за этого уменьшилась потребность в импортной стальной продукции, а цены на арматуру, заготовки и металлолом сдвинулись вниз по всему Ближнему Востоку.

Турецкие компании все еще выставляют предложения на поставки заготовок внутренним потребителям на уровне $535-545 за т EXW, но, по данным трейдеров, реальные сделки часто проводятся из расчета менее $530 за т EXW. Прокатчики требуют удешевления полуфабрикатов, обосновывая свои претензии ухудшением конъюнктуры на национальном и экспортном рынках длинномерного проката. К тому же, из-за относительно слабого спроса складские запасы заготовок все еще достаточно велики.

Для производителей из стран СНГ Турция, наряду с Египтом, является крупнейшим рынком сбыта полуфабрикаты. Продажи на других направлениях, как минимум, в 7-12 раз меньше. В Саудовской Аравии и ОАЭ прокатчики пока отказываются от приобретения заготовок в Турции или Украине из-за их относительной дороговизны, вернее, из-за слишком низкой стоимости готового проката в этих странах.

Для производителей из стран СНГ Турция, наряду с Египтом, является крупнейшим рынком сбыта полуфабрикаты. Продажи на других направлениях, как минимум, в 7-12 раз меньше. В Саудовской Аравии и ОАЭ прокатчики пока отказываются от приобретения заготовок в Турции или Украине из-за их относительной дороговизны, вернее, из-за слишком низкой стоимости готового проката в этих странах.

К тому же, в Персидском заливе свою продукцию предлагают поставщики заготовок из Индии и Китая. Ее стоимость составляет порядка $525-540 за т CFR, и это, как минимум, на $10 за т дешевле, чем могут предложить украинские экспортеры. В ближайшее время на региональном рынке появится еще один игрок в лице завода Jindal Shadeed Steel из Омана. До ввода в строй сортопрокатного стана, ориентировочно, в середине 2015 года эта компания собирается продавать товарные заготовки. Причем, ее плановая сталеплавильная мощность превышает 150 тыс. т в месяц.

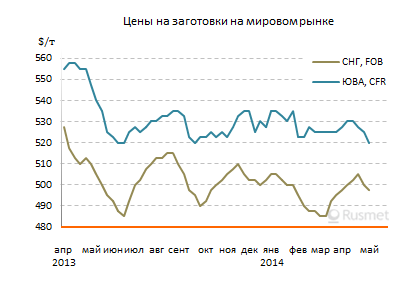

В середине апреля стоимость заготовок производства СНГ достигла максимальной отметки – в среднем, $505 за т FOB. Однако в дальнейшем цены предсказуемо покатились вниз. При этом, производителям не удалось удержать котировки на рубеже $500 за т. В конце апреля поставки в Турцию и Египет осуществлялись, в основном, в интервале $495-500 за т FOB, а встречные предложения из той же Турции поступают и по $490 за т FOB. Большинство ближневосточных металлургов весьма пессимистично оценивают перспективы на май и не рассчитывают на удорожание арматуры, как минимум, до осени.

Иран по-прежнему приобретает лишь незначительные объемы заготовок через каспийские порты. При этом, уровень цен на российскую и казахстанскую продукцию колеблется между $490 и $500 за т FOB. Пока против Ирана продолжают действовать санкции, введенные западными странами, но и после их ожидаемого смягчения летом текущего года рассчитывать на существенный рост экспорта производителям, пожалуй, не приходится. За последние годы выплавка стали в Иране значительно возросла, а потребность в импортной продукции, соответственно, сократилась.

В Восточной Азии во второй половине апреля несколько подешевели китайские заготовки, отреагировавшие таким образом на снижение стоимости железной руды. Крупные компании по-прежнему предлагают свою продукцию в страны Юго-Восточной Азии примерно по $525 за т CFR, но мелкие производители готовы продавать полуфабрикаты по $515 за т CFR и менее. Из-за этого российские заготовки стоимостью $525-535 за т CFR практически не пользуются спросом.

На Дальнем Востоке через месяц с небольшим начинается сезон дождей, так что спрос на длинномерный прокат будет сужаться. Тем не менее, ожидаемое повышение тарифов на электроэнергию в таких странах как Тайвань и Индонезия объективно будет способствовать расширению потребностей местных мини-заводов в покупных полуфабрикатах.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь