Итоги января на мировом рынке стали

/Rusmet.ru, Виктор Тарнавский/ На январь на мировом рынке стали изначально не возлагалось особых надежд. Металлургические компании из стран СНГ только в середине месяца возобновили продажи после праздничной паузы. Страны Восточной Азии готовились встретить Новый год по китайскому календарю, пришедшийся на 30 января. Тем не менее, многие производители планировали в начале текущего года приступить к повышению котировок на стальную продукцию в расчете на активизацию покупательской активности ближе к началу весны. Однако их надежды оправдались лишь в минимальной степени.

Невостребованность

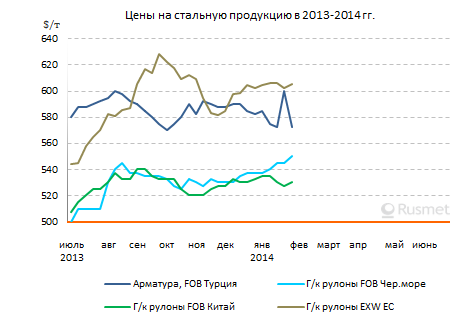

В январе на мировом рынке стали продолжилась стагнация. Котировки на большинство видов стальной продукции с сентября прошлого года колеблются в интервале шириной не более $20-30 за т и продолжают находиться в нем до сих пор. Стоимость проката на основных рынках в конце января, как правило, оказалась примерно на том же уровне, что и в его начале, а объявленные повышения цен часто имели номинальный характер и не были подкреплены реальными сделками.

В принципе, в начале года металлургам трудно было рассчитывать на значительный уровень спроса. Тем не менее, в предыдущие годы котировки именно в этот период начинали подъем, продолжавшийся, как минимум, до конца первого квартала. В текущем году такого роста, по большому счету, не произошло вследствие слабости основных рынков – Китая, Европы и стран Ближнего Востока.

Китайские производители стальной продукции вопреки обыкновению даже не предприняли попытки существенного подъема цен перед новогодними праздниками. Многие крупные компании отказались от повышения котировок по февральским контрактам или ограничились минимальным ростом. В странах Восточной Азии ряд потребителей отказались от закупок в январе, ожидая, что в следующем месяце им удастся заключить сделки на более выгодных условиях.

Китайские производители стальной продукции вопреки обыкновению даже не предприняли попытки существенного подъема цен перед новогодними праздниками. Многие крупные компании отказались от повышения котировок по февральским контрактам или ограничились минимальным ростом. В странах Восточной Азии ряд потребителей отказались от закупок в январе, ожидая, что в следующем месяце им удастся заключить сделки на более выгодных условиях.

В прошлом году специалисты объясняли проблемы китайского рынка стали, прежде всего, перепроизводством. Однако в конце прошлого – начале текущего года влияние этого фактора было все-таки не таким значительным. Выплавка стали в стране во второй половине декабря сократилась до менее 2,0 млн. т в день, а в январе незначительно превышала эту отметку. Рост выпуска по сравнению с аналогичным периодом годичной давности составлял, как правило, менее 4%. Некоторым заводам, при этом, пришлось сократить загрузку мощностей из-за высокого уровня загрязнения окружающей среды. Таким образом, объявленное правительством ужесточение экологических стандартов для промышленных предприятий вступило в силу.

Поэтому медленное удешевление стальной продукции на китайском внутреннем рынке в январе было обусловлено, очевидно, недостаточным спросом. А причиной его, в свою очередь, стали изменения, которые происходят сейчас в национальной экономике.

До кризиса 2008 года Китай развивался, прежде всего, за счет наращивания экспорта в западные страны. В первые посткризисные годы правительство пыталось заменить резко сократившийся экспорт расширением внутреннего потребления, инициируя крупные строительные проекты и стимулируя кредитование. Однако побочным эффектом такой политики стал рост проблемных займов, угрожающий стабильности национальной финансовой системы.

Сегодня в Китае продолжают увеличивать выпуск те отрасли, на продукцию которых есть реальный спрос, – например, судостроение или автомобилестроение. Но в отношении остальных, включая металлургическую промышленность, власти проводят политику ограничения роста и ликвидации избыточных, невостребованных мощностей. В строительном секторе продолжается борьба за недопущение спекулятивного перегрева рынка недвижимости.

Банки под давлением правительства ужесточили кредитную политику. Вследствие этого меньше средств тратится на новые строительные проекты и капитальные инвестиции, так как компаниям приходится в первую очередь заниматься возвратом долгов. Китай явно пытается перейти от финансирования преимущественно за счет займов к более устойчивому, хотя и менее быстрому росту. Из-за этого потребление стальной продукции в последнее время относительно невелико, а цены практически застыли на месте.

Недостаточный уровень потребления стальной продукции наблюдался в январе также в Турции и странах Евросоюза. Для турецкой экономики очень серьезной проблемой стала девальвация национальной валюты, вызванная внутриполитической нестабильностью. Строительные проекты, в последние два года игравшие роль «локомотива» для всей турецкой экономики и поддерживавшие рынок стали, в значительной мере финансировались за счет валютных кредитов. Теперь турецким банкам и строительным компаниям приходится уделять больше внимания покрытию долговых обязательств, поэтому активность в отрасли резко упала. А стремление турецких металлургов компенсировать увеличение затрат на сырье поднятием внутренних котировок в лирах практически парализовало местный рынок. Многие потребители стальной продукции в конце января заявляли, что вернутся на рынок только после стабилизации валютного курса.

Низкий внутренний спрос заставил турецких металлургов сократить выпуск стальной продукции и, безусловно, ослабил их позиции на внешних рынках. Если не считать короткого скачка в середине января, когда турецкую арматуру приобретали американцы по ценам, выше рыночных (с условием, что поставщик, если понадобится, возьмет на себя выплату антидемпинговой пошлины), стоимость турецкой стальной продукции при экспорте в последний месяц понижалась.

Евросоюз завершил 2013 год с нулевым ростом, а в начале 2014 года в регионе не произошло особых перемен к лучшему. Некоторым металлургическим компаниям в январе удалось добиться повышения котировок в пределах 10-15 евро за т, но другие производители, наоборот, пошли на уступки. Конечное потребление проката в реальном секторе европейской экономике остается относительно низким, поэтому и дистрибуторы проводят осторожную политику. По данным региональных трейдеров, праздничная пауза на европейском рынке стали завершилась только во второй половине января, и лишь в конце месяца спрос пошел на повышение.

Сдержанный оптимизм

Многие металлургические компании, не сумевшие добиться значимого роста цен в январе, перенесли свои планы на следующий месяц. В частности, японские и тайванские производители анонсировали на февраль подорожание плоского проката на $10-20 за т и уже отразили его в новых предложениях для покупателей в странах Персидского залива. В Европе Arcelor Mittal подтвердила свое намерение добиться роста котировок на 30-40 евро за т по мартовским и апрельским контрактам. Кроме того, приближение весны дает металлургам надежду на увеличение стоимости длинномерного проката.

Судя по всему, производители в текущем месяце могут рассчитывать на рост – хотя бы в силу благоприятного действия сезонных факторов. Тем не менее, говорить о значительном улучшении рыночной ситуации либо появлении новой положительной тенденции пока не приходится.

Прежде всего, никуда пока не исчезли проблемы, связанные с недостаточным спросом на стальную продукцию. Хотя эксперты МВФ, Мирового банка и других международных финансовых организаций прогнозируют на текущий год некоторое ускорение темпов роста мировой экономики и, в частности, постепенный выход Европы из кризиса, реального подъема в настоящее время не наблюдается. Судя по всему, изменения к лучшему если и произойдут (что отнюдь не предрешено), то только во второй половине текущего года.

Ведущие страны мира продолжают ту же политику, что и в прошлом году. В Европе основной задачей продолжает оставаться сокращение бюджетных дефицитов и стабилизация банковской системы. Первую проблему, при этом, по-прежнему решают посредством жесткой экономии, вторую – повышением качества банковских активов, что подразумевает ограничение объемов кредитования компаний из реального сектора экономики. Впрочем, и Европейская комиссия считает, что в этом году экономический рост ЕС не превысит 1,4%, а еврозоны – 1,1%. Из-за этого спрос на стальную продукцию в регионе, очевидно, остается ограниченным.

Вряд ли в ближайшем будущем станет пересматривать свою политику китайское правительство. Курс на замедление темпов роста, особенно, в промышленности и строительстве будет продолжаться. Национальная металлургическая ассоциация CISA в связи с этим прогнозирует, что производство стали в стране составит в текущем году не более 800-810 млн. т, т.е. прирост мощностей должен уменьшиться более чем вдвое по сравнению с прошлым годом. Такая перестройка может оказаться достаточно болезненной и вряд ли будет способствовать подъему на внутреннем рынке стали.

Турция и ряд других новых рыночных стран (в их число, в частности, входят Индонезия, Бразилия, Индия, Россия), по мнению экспертов, в ближайшее время будут постоянно сталкиваться с проблемой валютной нестабильности. США в январе объявили о снижении уровня финансовой поддержки национальной банковской системы. Федеральная резервная система уменьшает объем средств, которые ежемесячно выделяются на выкуп у банков проблемных ценных бумаг (фактически речь идет об эмиссии доллара). Постепенное сворачивание этой деятельности непосредственно способствует повышению доходности американских госболигаций, поэтому спекулятивные «горячие» деньги повсеместно выводятся с развивающихся рынков и уходят в США. Вследствие этого новые рыночные страны сталкиваются с нехваткой капитала, а их валюты становятся неустойчивыми. Все это, безусловно, оказывает негативное влияние как на экономику в целом, так и на потребление стальной продукции.

Цены на металлургическое сырье в январе тоже не поддерживали рынок стали. Железная руда во второй половине месяца подешевела до самого низкого уровня за полгода. Металлолом не испытал такого резкого падения, но обороты на этом рынке значительно сократились вследствие резкого сужения спроса в Турции. Коксующийся уголь продолжает медленное понижение, которое продолжается уже почти год. Судя по всему, эти процессы будут наблюдаться и в феврале.

В то же время, относительно недорогое сырье при умеренном повышении котировок на стальную продукцию повысит рентабельность металлургических предприятий. Таким образом, в ближайшее время можно не ожидать вывода из строя избыточных мощностей как убыточных.

Проблемы мирового рынка стали решит не ограничение объема производства. Как показывает опыт, чтобы компании приняли решение о приостановке выпуска, должен произойти по-настоящему серьезный спад, которого в обозримом будущем, скорее всего, не произойдет. Выйти из депрессии глобальная металлургическая отрасль может только со всей экономикой в целом. Однако пока что ничего подобного не происходит.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь