Девальвация турецкой валюты способствует понижению экспортных котировок на длинномерный прокат

/Rusmet.ru, Виктор Тарнавский/ Во второй половине декабря курс турецкой лиры резко «просел» по отношению к доллару. Снижение ее стоимости составило более 6%: если в начале декабря за доллар давали около 2,04 лиры, то в настоящее время, месяц спустя, это соотношение превышает 2,17 лиры за доллар.

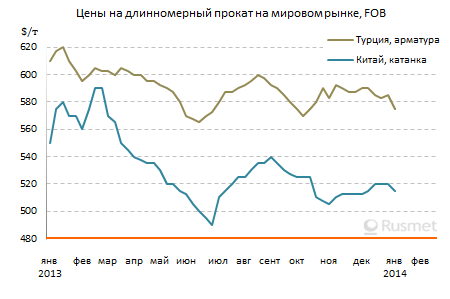

Эти изменения, безусловно, не остались незамеченными на национальном рынке стали. С середины декабря по конец первой декады января турецкие металлургические компании подняли внутренние цены на арматуру более чем на 100 лир за т, чтобы компенсировать удорожание импортного металлолома, хотя в долларовом эквиваленте котировки на прокат остались практически прежними – $570-585 за т EXW, а лом в конце декабря – начале января даже немного подешевел.

Спрос на конструкционную сталь в Турции, впрочем, остается минимальным. Турецкая строительная отрасль после завершения ряда крупных проектов в конце прошлого года переживает спад. Дистрибуторы, в свою очередь, ведут осторожную политику, поддерживая складские запасы на низком уровне. По сути, национальный рынок арматуры спасает от падения только ограниченный объем предложения. Многие заводы сократили загрузку мощностей или даже приостановили работу из-за дороговизны лома и высоких тарифов на электроэнергию и природный газ. Тем не менее, большинство участников рынка ожидают некоторого удешевления стальной продукции в стране – в соответствии со снижением экспортных котировок.

Спрос на конструкционную сталь в Турции, впрочем, остается минимальным. Турецкая строительная отрасль после завершения ряда крупных проектов в конце прошлого года переживает спад. Дистрибуторы, в свою очередь, ведут осторожную политику, поддерживая складские запасы на низком уровне. По сути, национальный рынок арматуры спасает от падения только ограниченный объем предложения. Многие заводы сократили загрузку мощностей или даже приостановили работу из-за дороговизны лома и высоких тарифов на электроэнергию и природный газ. Тем не менее, большинство участников рынка ожидают некоторого удешевления стальной продукции в стране – в соответствии со снижением экспортных котировок.

В конце декабря – начале января турецкие металлурги не могли похвастаться высокими объемами внешних продаж. Спрос на арматуру со стороны Саудовской Аравии практически отсутствует, а в Ираке сократился вследствие обострения внутриполитической обстановки. Наблюдатели опасаются, что действующие в соседней Сирии исламисты могут распространить свои операции на Ирак, так что страна окажется на грани новой войны. Такая же угроза существует и для Ливана, где местные компании в последнее время также уменьшили закупки импортного длинномерного проката.

В ОАЭ местные производители и катарская Qatar Steel подняли котировки на арматуру до $610 за т EXW/CPT и более, но импортной продукции это не коснулось. Наоборот, из-за снижения потребности в закупках проката за рубежом трейдеры из ОАЭ добились в январе снижения стоимости турецкой арматуры до $570-575 за т FOB.

В результате в последний месяц все большая часть экспорта арматуры из Турции приходится на Йемен и Египет. Причем, цены в первую неделю января достигали при поставках в эти страны $580 за т FOB Однако из этих двух национальных рынков только йеменский можно считать перспективным. В стране расширяются масштабы жилищного строительства, а собственное производство проката там незначительное. В то же время, египетские металлурги бьют тревогу и обращаются к правительству с просьбой о введении защитных пошлин на турецкую арматуру. Для их беспокойства есть причины: по данным местной Палаты металлургической промышленности, за октябрь турецкие компании отправили в Египет почти 60 тыс. т арматуры, а за ноябрь и первую половину декабря – около 120 тыс. т. При этом, потребность внутреннего рынка в этой продукции оценивается примерно в 500 тыс. т в месяц. До отмены защитной пошлины в июле 2013 года почти весь этот объем поставляли национальные производители.

Металлурги из стран СНГ пока находятся вне рынка. Перед праздничной паузой сообщалось о закупках украинской и белорусской арматуры ливанскими компаниями по $560-570 за т CFR. Спрос со стороны Ирака практически отсутствовал. Вряд ли в ближайшее время здесь что-то изменится.

Китайские компании, со своей стороны, в конце декабря попытались повысить котировки на длинномерный прокат на $10-20 за т, предлагая арматуру и катанку в Ливан не менее чем по $550-565 за т CFR. Но потребители не готовы платить такую цену, так что сделки на таких условиях не заключались. В январе китайцам снова пришлось опустить экспортные цены на длинномерный прокат – пока что для покупателей в странах Юго-Восточной Азии. Но, очевидно, им придется вернуться на прежний уровень и на Ближнем Востоке.

При относительно низком спросе на длинномерный прокат в регионе в ближайшем будущем трудно рассчитывать на повышение цен. Однако относительная дороговизна металлолома и заготовок и сокращение объема производства готового проката, очевидно, будут удерживать арматуру от нового падения.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь