/Rusmet.ru, Виктор Тарнавский/ На

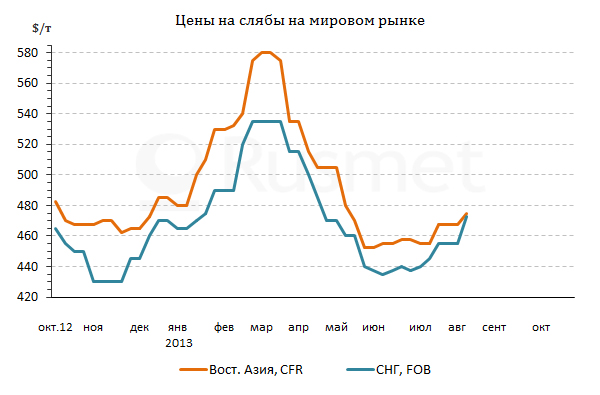

спотовом рынке слябов на протяжении длительного периода времени наблюдалась

минимальная активность из-за расхождений между поставщиками и потребителями по

поводу цен. Однако наметившийся в конце июля рост котировок на плоский прокат

по всему миру позволил разблокировать рынок.

Российские компании

в конце июля – начале августа успешно разместили свою сентябрьскую продукцию,

предназначенную для внешних покупателей. Наибольший рост продаж, правда, с

очень низкой базы произошел, при этом, на дальневосточном направлении. Интерес

к приобретению российских полуфабрикатов проявляли, прежде всего, корейские и

индонезийские прокатчики. Уровень цен составил, при этом, $460-470 за т FOB или около $485-490 за т CFR.

Основанием для

повышения котировок на $20-30 за т по сравнению с июльскими $440 за т FOB стало, в первую очередь, подорожание плоского проката в

странах Восточной Азии. Корейские компании, в частности, анонсировали на

сентябрь увеличение стоимости горячекатаных рулонов для внутренних

потребителей, а также добиваются подъема экспортных котировок до $560-575 за т FOB. Индонезия в этом году показывает весьма высокие темпы

экономического роста, что способствует увеличению спроса на плоский прокат.

Кроме того, немалую

роль сыграли и такие факторы как рост спотовых цен на железную руду,

достигнувших в начале августа максимального уровня за последние три с половиной

месяца, а также ограниченный объем предложения. Корейские и японские компании в

последнее время не предлагают слябы на экспорт, предпочитая наращивать выпуск

готовой стальной продукции. Бразильские производители покинули азиатский рынок

еще весной из-за слишком низких цен и вряд ли вернутся на него в обозримом

будущем.

На рынке пока

отсутствуют тайванские прокатчики, все еще выставляющие встречные требования на

уровне порядка $460 за т CFR, что совершенно не

устраивает поставщиков. При этом, тайванцы отмечают, что повышение котировок на

плоский прокат в регионе пока не выглядит настолько устойчивым, чтобы оправдать

рост цен на полуфабрикаты. Очевидно, прокатные компании намерены выжидать, по

меньшей мере, до середины августа, чтобы понять, куда двинется рынок в

дальнейшем.

На европейском

направлении поставки полуфабрикатов российскими и украинскими компаниями

осуществляются в рамках вертикальной интеграции, причем, объем поставок

продукции «Евраза» в этом месяце сократится из-за остановки итальянского

метзавода Palini & Bertoli. Однако в Турции

спрос на слябы производства СНГ достаточно высок, а цены поднялись до около

$470-480 за т FOB. Росту котировок на полуфабрикаты на местном рынке

способствовало подорожание плоского проката, прибавившего за последний месяц

более $30 за т.

Бразильские

компании, вынужденные пойти на уступки американским клиентам при заключении

контрактов на третий квартал, сейчас стремятся взять реванш в четвертом.

Предложения на октябрь поступают на уровне $540-550 за т FOB, что превышает июльский уровень более чем на $70 за т.

Ранее сделки заключались из расчета $460-470 за т FOB.

Хотя стоимость горячего проката в США увеличилась примерно на $100 за т за последние три месяца, специалисты сомневаются, что бразильским металлургам удастся добиться своей цели. Американские компании пока не готовы платить более $500-520 за т CFR, а в случае повышения котировок местный рынок станет привлекательным для поставщиков из Мексики, СНГ, Японии и даже Западной Европы.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь