/Rusmet.ru,Виктор Тарнавский/ Европейский рынок стали вот уже несколько недель находится вдепрессивном состоянии. Многие потребители и дистрибуторы активно накапливализапасы в марте-апреле, чтобы застраховаться на случай ожидавшегося тогдаподъема цен в третьем квартале. В результате сейчас они имеют достаточныерезервы и не нуждаются в значительных закупках. В то же время, обострениефинансовых проблем в ряде стран региона, опасения по поводу второй волныкризиса, глубокий спад в строительной отрасли и прекращение подъема вевропейском автомобилестроении привели к появлению негативных ожиданий средиучастников рынка.

В последниебез малого два месяца спрос на стальную продукцию в Евросоюзе находится нанизком уровне, большая часть сделок предусматривает приобретение небольшихпартий с минимальными сроками поставки. С приближением середины лета все болеезаметную роль играют негативные сезонные факторы. При этом, многие аналитикиотнюдь не уверены в том, что с наступлением осени ситуация существенноулучшится.

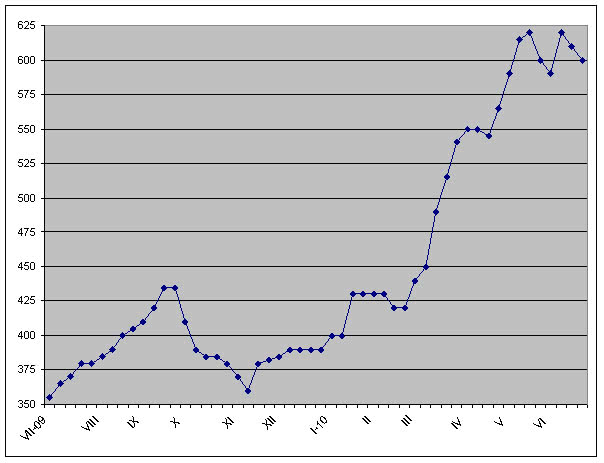

В то жевремя, европейские производители плоского проката отказываются опускать цены,которые с начала мая держатся, примерно, на одном уровне. Стоимостьгорячекатаных рулонов местного производства в странах Евросоюза находится винтервале 580-610 евро (около $710-745) за т EXW, холоднокатаных – 650-670 евро($793-818) за т EXW. Подешевела за последний месяц только толстолистоваясталь, котировки на которую опустились от 680-700 до 620-660 евро ($757-807) зат EXW.

Болеетого, Corus, Thyssen Krupp и некоторые другие компании анонсировали повышениецен на июль на 50 евро за т. По словам металлургов, действовать не логично, напервый взгляд, их заставляет рост затрат на сырье. Так, представитель Thyssen Krupp заявил на прошлой неделе винтервью Reuters, что стоимость бразильской железной руды увеличилась отоколо 66 евро в прошлом году до 160 евро CIF в текущем, что обходится компании в2 млрд. евро в годовом эквиваленте.

Однакоцены на рынке определяются не только уровнем затрат производителей. В связи сэтим повышение цен на плоский прокат в июле выглядит маловероятным. Arcelor Mittal еще в первой половине июляпыталась поднять отпускные цены на своих заводах в Восточной Европе от 610 до640-650 евро за т EXW, но потом все же была вынуждена вернуть их на прежнийуровень. Судя по всему, в нынешних условиях, когда потребители готовы платитьболее высокую цену за продукцию местного производства при минимальных сроках игибких условиях поставки, котировки европейских компаний могут остаться натекущем уровне и в июле, но низкий спрос будет препятствовать росту.

По мнениюнекоторых аналитиков, ситуация может измениться во второй половине лета, когдапокупатели, исчерпав большую часть своих запасов, будут вынуждены приступить ких пополнению. Однако не факт, что они в таком случае выберут продукцию отместных производителей. На рынке ЕС образовался беспрецедентно большой разрывмежду внутренними и импортными ценами. Украинские компании предлагаютгорячекатаные рулоны по $560-580 за т CFR/DAF, российские – по $600-620 за т CFR/DAF. Стоимость украинскойтолстолистовой стали составляет менее $690 за т CFR/DAF.

Покабольшинство потребителей не проявляют особого интереса к этим предложениям, ноисключительно по той причине, что они сейчас не покупают проката вообще. Ноесли правы оптимисты, ожидающие активизации покупательского спроса в Европе ужево второй половине июля, импортная продукция может оказаться болееконкурентоспособной.

© 2008-2024 Rusmet.Ru Металлургический портал

Металлургический портал Rusmet.Ru является интернет-площадкой для обмена информации и ни при каких обстоятельствах не несет ответственности за содержание информации оставленной третьими лицами.

Все вопросы и предложения присылайте нам через обратную связь